Es erróneo que los trabajadores asuman los costos de la crisis con cargos a su fondo de pensión

Las inversiones de las Aseguradoras del Fondo de Pensiones (AFP) sirven para multiplicar el aporte de empresas y trabajadores. Estos fondos se invierten para obtener una rentabilidad superior a la inflación. Si no existiera ese dinero, ni el Estado ni las empresas inversoras, podrían hacer las negociaciones productivas que hacen.

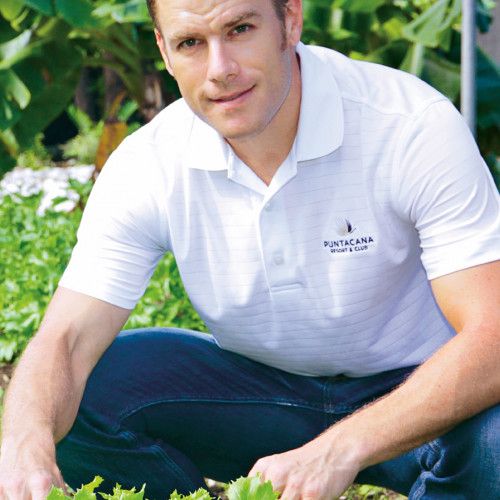

Así lo explica el economista de origen español, Diego Valero, quién argumenta que los beneficios de tener una AFP son muchos, se encargan de invertir mi dinero por un coste bajo (el coste siempre hay que medirlo en comisión con respecto a rentabilidad,

si me cobran 1.2 por obtener el 10 es un gran negocio para mi), me pagan luego la pensión conforme a los recursos que tengo, no dependo de los presupuestos del Estado ni de los avatares políticos para cobrar mi pensión.

En RD la rentabilidad, que es de alrededor del 10%, supera en un 7% aproximadamente la inflación, lo cual es muchísimo en el entorno comparado.

En cuanto a la propuesta de otorgar el 30% de los fondos que exigen los trabajadores para paliar la crisis generada por covid-19, el experto en economía consideró que no se trata de una petición de los trabajadores, sino un tema político. Es más bien una

petición que surge por redes sociales, sin saber bien la autoría y que algún candidato a las Cámaras hace suya, en el actual proceso electoral que vivimos. Con respecto al fondo, es un grave error porque supone que sean los trabajadores los que asuman los costos

de la crisis con cargo a sus pensiones futuras.

Razona que es entendible que las personas que sufren una situación sanitaria y económica estresante pidan ayuda. El problema es que el foco es erróneo, porque no debe ser su propio ahorro previsional el paliativo, porque los fondos de pensiones no son ahorros para emergencias o necesidades de corto plazo, sino exclusivamente para su pensión.

Valero manifiesta que las consecuencias económicas para el país, de aceptar la petición o verse forzados a entregar

el 30%, desde el punto de vista macroeconómico, generaría inflación, al aumentar considerablemente la demanda sin

variar la oferta.

Es indudable que aflorar casi un 5% del PIB, para hacer líquida esa cantidad de dinero, los fondos de pensiones tendrían que vender parte de sus inversiones en un mercado a la baja, por lo que las rentabilidades de los fondos bajarían y por tanto, las pensiones de los afiliados también.

En la parte de deuda pública, que es mayoritaria en los portafolios de los fondos de pensiones, los compradores tendrían que ser internacionales, y eso podría afectar seriamente tanto a la tasa de cambio como a la prima de riesgo del país y por tanto al coste de la

deuda.

El experto señala que si se diera directamente el dinero a los ciudadanos, aparte de las consecuencias macroeconómicas como

inflación y tipo de cambio, estaríamos ante un modelo de sociedad en el cual el rol del Estado se vería minimizado y acabaría operando la ley del más fuerte.

Ante una posible modificación al sistema de pensiones dominicano, Valero supone que debe hacerse, empezando por las que la propia ley ya prevé y no se han desarrollado, como pensiones mínimas, pensiones de independientes y bono de reconocimiento.

Pero señala que la principal lacra que golpea al sistema, es la informalidad laboral y el fraude. Esto se debe, a que cerca del 60% de los

trabajadores dominicanos trabajan en la informalidad, y el otro 40%, no cotiza regularmente. Eso hace que las tasas de reemplazo sean bajas y que mucha gente no tenga acceso a la pensión.

Pese a lo anterior, también influye la aparente mala imagen de las AFP ante los trabajadores en la insistencia

del reclamo, a lo que el economista objeta, que es la falta de conocimiento del sistema lo que ha podido generar desconfianza en el mismo.

Es cierto que al sistema de Seguridad Social le faltan cuestiones por desarrollar, y que, veinte años después, hay elementos claros de mejora. Pero las fallas son del sistema, y sin embargo se han imputado a una parte del sistema, que es quien lo gestiona.

Diego Valero advierte que una inversión habitual en el Banco Central o en el Ministerio de Hacienda son dos cosas totalmente diferentes. Las AFP, por ley, solo pueden invertir los aportes y pagar las pensiones que dice la ley. Invertir en títulos del gobierno o

del Banco Central es una muy buena opción porque tienen alta seguridad con una alta rentabilidad, y eso beneficia a los trabajadores.